サラリーマン

サラリーマン住宅ローンの返済、今のところは大丈夫なんだけど、返済が厳しくなったときどうすればいいのかな・・・?

こんな疑問にお答えします。

この記事を読んで分かること: 住宅ローンの返済が厳しくなる前に知っておくべき知識と対策

予期せぬ出来事で住宅ローンの返済が厳しくなることもあるでしょう。

無理のある返済計画や勤務先の業績悪化による収入の減少などにより住宅ローン破綻に陥る方が増えています。

滞納してしまうと、マイホームを手放すだけでなく、自己破産をしなければならないケースも出てきます。もしもの事態を防ぐために、住宅ローンの返済が厳しくなったときに知っておくべき知識と対策をしっかり理解しておきましょう。

元銀行員

元銀行員金融機関に10年勤務の経験あり。銀行員時代は企業や個人の融資業務を担当していました。住宅ローンの悩みをわかりやすく解説します。

住宅ローン破綻とは?

悩むサラリーマン

悩むサラリーマン不動産会社に言われるがまま、住宅ローンを組んだんだけど、毎月の返済がギリギリなんだよね・・・

住宅の購入にあたって、不動産会社に相談した際に言われるがままに住宅ローンの金額を借入したなど、無理な返済計画は「住宅ローン破綻」という最悪な結末を迎えてしまいます。

住宅ローン破綻とは、生活環境の変化など様々な事情により住宅ローンの返済ができなくなることをいいます。

ローンのリスクが顕在化し、家計が成り立たなくなることによって生じるものです。

長期固定金利ローン「フラット35」を提供している住宅金融支援機構が公表している「統合報告書2022」によると、令和3年度のリスク管理債権の割合は3.17%となっており、100人に3人が住宅ローン破綻の危機にあるということがわかります。

サラリーマン

サラリーマンもっと借入を少なくしておくべきだった・・・涙

住宅ローンの返済が厳しくなった主な原因は、

- 無理のある返済計画だった・・・上限額まで借りてしまった、返済計画が甘かった

- 教育費が予想以上にかかった・・・子どもの進学、第二子誕生など予想していなかった

- 給与やボーナスが減少した・・・勤めている会社の業績が悪化した、会社が倒産した

- けがや病気で働けなくなった・・・予期せぬ病気や怪我で働けなくなり収入が減った

- 離婚した・・・住宅ローン以外に慰謝料や養育費の支払いが増えた

住宅ローンを組む際は、購入時の家族構成や直近の年収を前提に組んでいますが、年数とともに家族構成や年収は変化するものです。

他のローンの支払いがあったり、ギリギリの返済額で組んでしまうと、勤務先の業績悪化などがあった場合に家計が苦しくなってしまいます。

また、意外にも見落としがちなのですが、マンションの場合は住宅ローン以外の諸経費の支払いがあり、築年数が増えるにつれて修繕積立金や管理費は変化していきます。

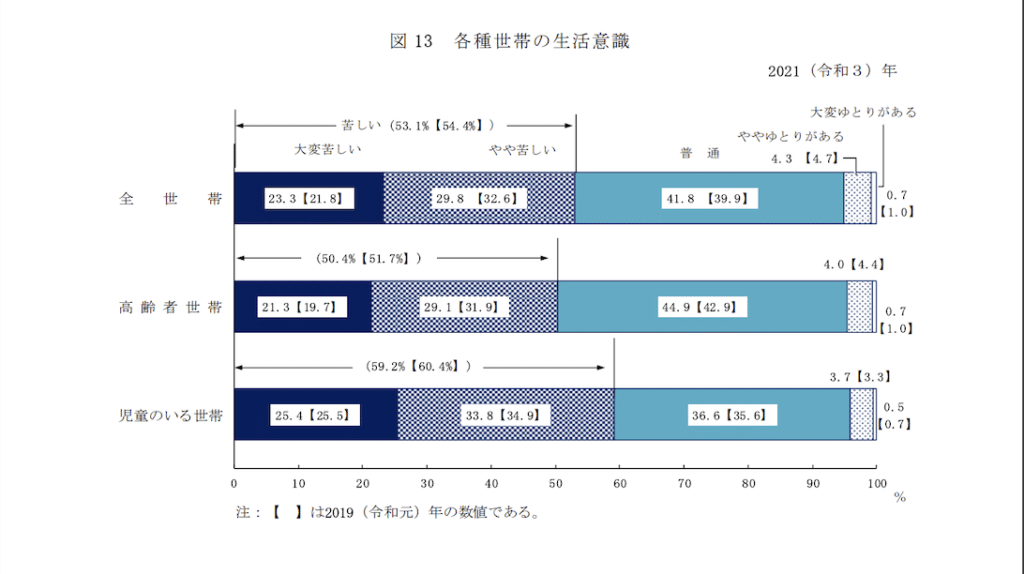

みんなの生活意識

厚生労働省が実施している「2021年 国民生活基礎調査」によると、児童のいる世帯のうち59.2%が「生活が苦しい」と答えています。

一般的に住宅ローンの借入を行う際は、一般的に借入上限は年収の約7倍まで、返済比率(返済負担率)は30〜35%(年収に占める年間の返済額の割合)が目安と言われています。とはいえ、生活が苦しいと答えている世帯が多いことから、目安の上限が妥当な額ではなく、限界のラインかもしれません。

ギリギリのローンは組まず「無理なく払える」と思う返済額ぐらいに設定し、余裕があるなら貯蓄し、繰り上げ返済を視野に入れておくと良いでしょう。

失業や給料カット、入院など長期的に年収が下がるケースもあります。また、大きな出費は住宅だけではありません。家電製品の買い替え、車の購入なども発生する可能性があります。

予測は難しいことですが、「適正な借入額」と「無理のない返済金額」を考える必要がありそうです。

ライフスタイルの変化から住宅ローンの返済が厳しい

サラリーマン

サラリーマン憧れのマイホームを購入。子供が大きくなって教育資金にお金がかかっているのに、給与が上がらない。ライフスタイルの変化からローンの返済が厳しくなってきた・・・

ライフスタイルは誰でも変化します。突然の変化に戸惑うかもしれませんが、10年も経てば誰でも生活スタイルは変化しているはずです。

- 子どもの誕生・子どもの私立へ進学

- ボーナス減

- 家族の療護・介護

- 転勤・転職

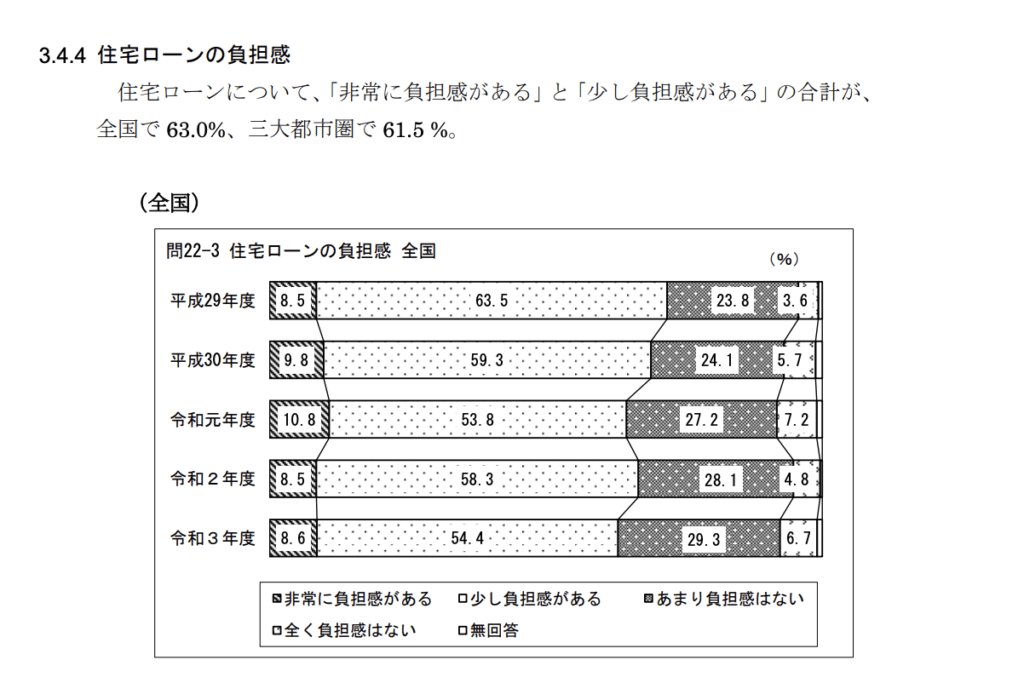

国土交通省が公表している「令和3年度 住宅市場動向調査報告書」によると、住宅ローンの返済期間は約30年以上と長期になっています。

一方で、住宅ローンの負担感は「非常に負担感がある」「少し負担感がある」の合計は63.0%と答えています。

そのため、予期せぬ事態が起きた場合は、更に支払いが厳しくなるリスクを抱えていると考えられるでしょう。

住宅ローンの返済が滞りそう・・・となった時に取るべき行動

無理な返済計画、教育費などの負担増でローン返済が厳しくなってきた場合に取るべき行動について解説します。

①家計の見直し

家計における支出は、固定費と変動費に分けられます。固定費は、一度見直せば節約効果が持続します。住宅ローン、公共料金、通信費、保険料、教育費などです。

変動費(流動費)は日々意識して節約する努力が必要になります。食費、交際費、娯楽費、旅行費、冠婚葬祭費などになります。

保険料や通信費はすぐに見直しが可能です。自分に合っているか、払いすぎていないかチェックしましょう。保険はあまり理解せずに加入しているケースも多いので、契約の見直しを図りましょう。通信費も大手キャリアから格安SIMへの乗り換えで月の利用料を安くすることが可能です。

その他にお酒やタバコなどの嗜好品、外食を控えるなど無駄な出費をチェックし、今の生活レベルを下げることで、差額分を返済に充てられます。

②借り換えの検討

住宅ローンの返済が厳しいと思った時に、現在の金利よりも低い住宅ローンへ借り換えを行うことで返済負担を下げられる可能性があります。

今利用している住宅ローンの金利が高いようなら、返済が滞る前に早めに相談しましょう。なぜなら、返済が滞っている先は否認になる可能性があるからです。

返済状況は住宅ローンを返済している預金通帳などで確認します。延滞することなく正常に返済を行なっていることが返済実績になります。多くの金融機関が借り換えの条件として、返済状況を確認しますので、確実に返済を続けていくことが大切なのです。

最近では事前審査から契約までWebで完結できたりもします。借り換えには手数料が発生するので借り換えのメリットが得られない場合もありますので、金融機関と相談しながら検討しましょう。

③早めに金融機関へ返済条件の相談する

ローンの返済が滞ってからの金融機関に行くのではなく、滞る前に銀行に返済計画の見直しの相談へ行きましょう。金融機関もローンの返済が滞るのを好ましく思わないので、どのように返済していくのかと相談に乗ってくれますし、アドバイスや情報も提供してくれるでしょう。

住宅ローンの返済が1日でも遅れると遅延損害金が発生します。遅延損害金は、返済日の翌日より遅延している元金に対して年14.0%〜14.6%と住宅ローンによりも高く設定されています。ローン契約書に記載があるので確認してみましょう。もし1日でも延滞があったら急いで返済用口座に入金しましょう。

返済計画の見直しを行う=返済条件の変更を行うことで、住宅ローンの期間の延長や毎月の返済額の軽減、ボーナス額の見直しなどができます。期間が延長されればされるほど、毎月の返済額が減ります。あまりにも長い期間を延長すると定年退職以降もローンの返済が続いてしまうこともあるので注意が必要です。

どれくらいにだったら返済が可能なのかあなたなりのプランを持っておき、返済条件を見直したい旨を金融期間に相談しましょう。その際の手続きは下記のようになります。

- 現在利用中の住宅ローンの返済期間・返済額の相談

- 変更申込に記名・捺印し、必要書類の提出

- 金融機関で審査(審査待ち)

- 審査結果後、返済の変更の締結 ※別途条件変更手数料がかかります。

住宅ローンを滞納してしまうと・・・

住宅ローンを3〜4か月程度滞納してしまうと、金融機関から催告書が届きます。催告書の中身は、滞納分と遅延損害金を支払わなければ、期限の利益を喪失し、法的手続きにより債権回収を始めることが記載されています。

更に住宅ローンの滞納5〜6か月経過すると、住宅ローンを分割で返済する権利を失う「期限の利益喪失」という状態になり金融機関から一括で残債の請求されることになります。

一括返済ができない場合は、裁判所に競売が申し立てられると担保不動産は差し押さえられることになります。すぐに退去させられるわけでないですが、最終的には競売にかけられ、自宅を手放さなければならなくなります。競売を避けるために、検討するのが任意売却です。

競売(ケイバイ/キョウバイ)とは

所有者の意思とは関係なく、債権者(金融機関)が最終手段として裁判所を通じて強制的に不動産を売却することをいいます。その得られた売却資金を優先的に住宅ローンの残債の回収に充てられます。

抵当権の対象となっている不動産を差し押さえたら、自宅を取り上げられてしまいます。所有者の希望や都合など考慮されることなく退去させられるので可能かぎり避けるべきでしょう。

競売にかけられると、通常の売却や任意売却と比べて低価格で売却される傾向があります。経済面だけでなく精神的にも負担が大きいです。

任意売却とは

住宅ローンを組んでいる金融機関と話し合いをした上で同意を得て、一般市場で不動産を売却することをいいます。売却資金を住宅ローンの返済に充てることができます。残債があっても、債権者(金融機関)と話し合いの上、分割で返済することもあります。

強制退去させられる心配がない、不動産を少しでも高く売却できるというメリットから、住宅ローンの負担を減らすことができます。

任意売却を行うには債権者(金融機関)との相談・交渉が必要です。また、抵当権を抹消してもらうには不動産の売却額を住宅ローンの返済に充てることが必要になります。不動産会社に不動産の査定をしてもらい、不動産と金融機関との連携しながら売却する流れになります。

実績や経験が多かったり、弁護士や司法書士と連携できるといった信頼できる不動産会社の選びが重要になってきます。

競売と任意売却の比較

| 競売 | 比較項目 | 任意売却 |

| 市場価格の50〜70%と低い | 売却価格 | 市場価格に近い価格で売買 |

| 任意売却より多く残る可能性が高い | 住宅ローン残債 | 競売よりも残債減らせる可能性高い |

| 一括・分割 | 住宅ローン返済方法 | 分割(返済方法や返済期限相談できる) |

| なし | 金融機関合意 | 必要 |

| 強制退去・なし | 引越し時期・費用 | 交渉次第・柔軟に対応 |

| 裁判所・ネット上に公示 | プライバシー | 守られる・事情を知られず売却 |

| 売却までに時間がかかる | 販売期間制限 | 短い・開札期日の前日まで |

競売は物件の室内を見ることができないため、一般の購入希望者ではなく、不動産会社が落札するから低くなると言われています。そのため、落札金額は物件の相場より低くなるケースが多くなります。落札金額が相場より低くなることで、ローン残債が多く残る可能性があります。

任意売却は、通常の不動産売却と同様に一般の市場で売却されるので競売よりも高く売れる可能性があります。競売よりは高く売買されるとローン残債が競売と比較して多く減らせる可能性があります。

任意売却は競売よりも短期間で売却できる可能性があり、債務の圧縮につながります。しかし、任意売却には債権者である金融機関の協力が必要です。

競売の場合は、不動産が競売にかけられている情報が公開されてしまいます。住宅ローンの支払いが滞っていることが周囲の人に知られてしまう可能性が出てきます。一方、任意売却は周囲の人に気づかれず売却できますので、プライバシーが守られます。

ゆとりを持った返済計画が一番の対策

住宅ローン破綻に陥ると、自宅を手放すだけでなく、ローン残債の一括支払いをしなければいけなくなります。一括返済ができない場合は、自己破産に追い詰められて可能性があります。

住宅ローンの返済が厳しくなる前に知っておくべき対策

- 住宅ローンの返済プランは無理のない返済額にする

- ライフスタイルの変化に対応できるよう「収入が減る可能性」を想定しておく

- 定期的な家計の見直しで無駄な出費がないかチェックする

- 金利が高いようなら住宅ローンの借り換えを検討する

- それでも厳しかったら早めに売却を視野に入れる

申込時は夫婦共働きでも20代〜40代の子育てする世帯は働き方に変化があり一時的に収入が減る可能性があるので、収入アップの返済計画よりは無理のない返済計画にしましょう。

最悪な事態を避けるために、ゆとりを持った返済計画にしましょう。ライフスタイルの変化で当初予定していた返済計画と違っていた場合は、まず家計の見直しを行ないましょう。

それでも返済が難しいときは、できるだけ早く金融機関に相談し、住宅ローンの条件変更(返済方法の変更)を行いましょう。返済計画の見直しを行なっても返済が難しいときには、できるだけ早めに任意売却について相談することを検討しましょう。

最近では金融機関も住宅ローンに関する審査で重視度が増していると考えられる審査項目として、返済比率(返済負担率)をあげています。高すぎる返済比率は、生活環境の変化があると住宅ローンの返済ができなくなる可能性が高いと考えられているからです。

マイホームの購入は、人生の中で大きな買い物です。後悔のないようにおさえるべき重要ポイントと正しい知識をしっかりおさえていきましょう。