近くの銀行でもネット銀行でも住宅ローン内容は変わらないよね?

サラリーマン

サラリーマン住宅ローンについておおまかに知りたい

こんな人のための記事です。

住宅を購入する際に欠かせないのが住宅ローン。

どの金融機関を選ぶか、どんなポイントで選べばいいのか悩んでしまいますよね?

また、その金利タイプには「固定金利」と「変動金利」の2つがあり、どちらが自分に合っているのか迷う人も多いのではないでしょうか?

そこで、本記事では住宅ローンの組み方から手順、金利タイプの違い、さらに共働き夫婦の住宅ローンの種類についても解説します。

金利の選択が将来の返済額に大きく影響するため、しっかりと理解して賢い住宅ローンの組み方を知りましょう。

金利タイプを選ぶためのヒントを探りながら、安心して住宅ローンを組むための知識を身につければ、自分に合った住宅ローンを選ぶことができます。

- 住宅ローンの組み方

- 住宅ローンの手順

- 住宅ローン金利タイプ「固定金利」「変動金利」の決まり方

- 共働き夫婦の住宅ローンの種類

元銀行員

元銀行員住宅ローン選びは重要です!!

住宅ローンの組み方

自分に合った住宅ローンを選ぶために比較検討を行い、慎重に検討しましょう。

自分に合った住宅ローンを探す際には、以下のポイントに注意して検討することをおすすめします。

住宅ローンには固定金利や変動金利などの異なる利率があります。

また、返済期間や返済方法なども異なる場合があります。

自分の予算やライフスタイルに合った利率や返済条件を比較検討しましょう。

ローンの融資可能額は金融機関によって異なります。

自分の収入や資産、借入希望額などを考慮し、融資可能額を確認しましょう。

借入可能額についてはこちら:住宅ローン5,000万円を借りる人の年収は?失敗しない住宅ローンの組み方を解説

住宅ローンには手数料や諸費用が発生することがあります。

例えば、手数料や保証料、火災保険料などがありますので、これらの費用を含めた総負担額を確認しましょう。

住宅ローンは長期にわたる契約となるため、金融機関の信頼性や評判も重要です。

金融機関のHPやネット上の口コミや評価を参考にすることもお勧めです。金利の面で選ぶならネット銀行がおすすめです。

元銀行員

元銀行員我が家は、金利や保障内容の充実、銀行に行く手間が省ける、ネット上での手続きがスムーズという理由から住信SBIネット銀行を選びました。

住宅ローンの手順

不動産会社で物件の申込をした際に、不動産経由で事前審査の申込手続きをしたよ。色々比較したり、調べなくてもいいんじゃない?

元銀行員

元銀行員不動産経由での金利優遇があったりしますが、金融機関によって金利や保障内容などが違うため、自分にあった住宅ローンを選びましょう。

住宅ローンの手順は一般的に以下のようになります。

不動産経由で事前審査後、事前審査承認になった後に、自分が選んだ金融機関に改めて事前審査を依頼することもできます。本審査申込後では変更できないので早めに金融機関を選択しましょう。

自分に合った金融機関や条件を比較し、住宅ローンを選びます。利率や融資可能額、手数料などを考慮し、複数の金融機関を検討しましょう。

選んだ金融機関に事前審査(仮審査)の申込みをします。

収入や資産、借入希望額などの情報を提供し、審査を受けます。

事前審査(仮審査)の結果が通過した場合、融資可能額や条件が通知されます。

これをもとに、自分に合った住宅ローンを再度検討しましょう。

事前審査に通過した場合、本審査の申込みをします。

金融機関はより詳細な情報を求めることがありますので、必要な書類を提出しましょう。

本審査の結果が通過した場合、住宅ローンの契約が可能となります。

金融機関から契約内容や返済条件などが通知されるので、確認しましょう。

金融機関で住宅ローン契約の手続きを行います。

契約書の説明や署名・捺印などを行い、住宅ローンの契約が完了します。

契約が完了したら、住宅ローンの利用が可能となります。金融機関が指定する返済方法に従って、返済を行いましょう。

以上が一般的な住宅ローンの手順ですが、金融機関によっては手続きや条件が異なる場合がありますので、事前に確認しておくことが大切です。

住宅ローン金利タイプ「固定金利」「変動金利」の決まり方

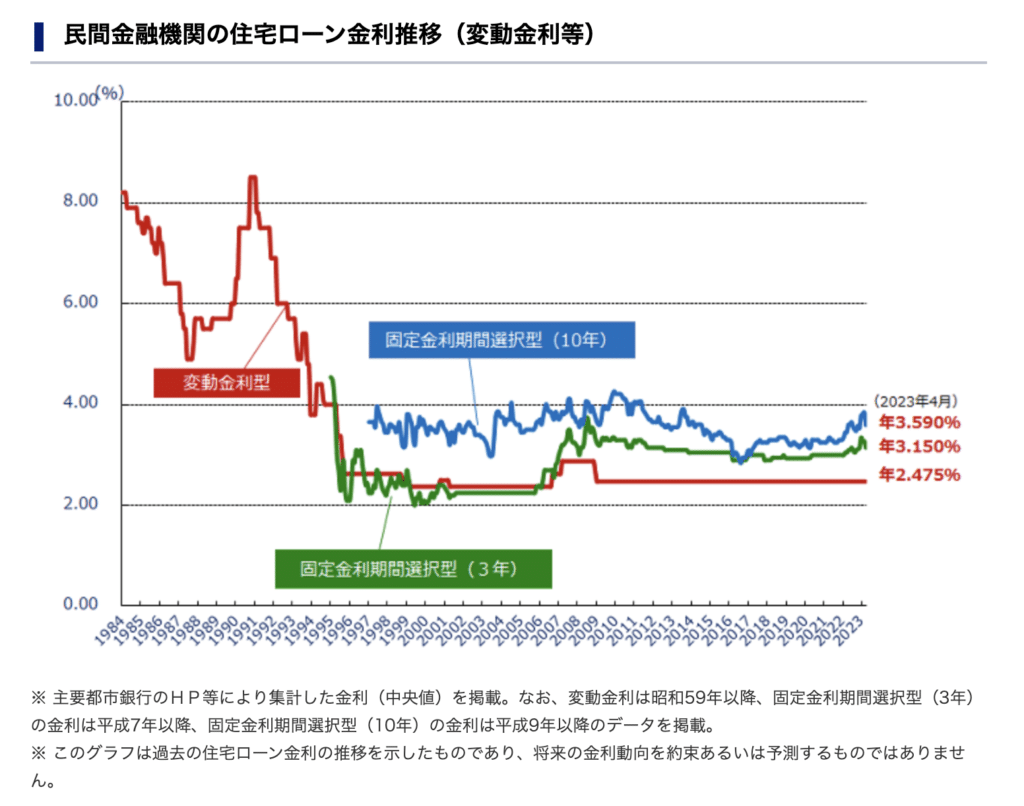

以下は住宅ローン金利の推移を表したグラフになります。

緑の線が固定金利期間選択型(3年)、青の線が固定金利期間選択型(10年)、赤の線が変動金利型です。グラフを見てわかる通り、変動金利は2010年以降、動きがないことがわかります。

固定金利と変動金利の決まり方はそれぞれ日銀の影響を受けます。固定金利は、長期金利である10年国債の利回りに影響されます。一方で、変動金利は政策金利(短期金利)に影響されます。

もっと詳しく説明すると、固定金利は、長期金利である10年国債の利回りに直接的に影響を受けます。

10年国債の利回りが上昇すると、固定金利の住宅ローンの金利も上昇し、逆に10年国債の利回りが下落すると、固定金利の住宅ローンの金利も下落します。

つまり、長期金利の動向が固定金利の住宅ローン金利に直接的に反映される特徴があります。

2022年12月、日銀が長期金利上限を0.5%上げる発表をしたってニュースでやってたよね?それが固定金利に影響したってことなの?

元銀行員

元銀行員そうです!長期金利が上がることで、住宅ローンの固定金利は上昇しました。

一方、変動金利は政策金利(短期金利)に影響を受けます。

政策金利が上昇すると、変動金利の住宅ローンの金利も上昇し、政策金利が下落すると、変動金利の住宅ローンの金利も下落します。

変動金利の住宅ローンは、政策金利の変動に直接的に連動するため、短期金利の動向が変動金利の住宅ローン金利に影響する特徴があります。

政策金利(短期金利)って何?

元銀行員

元銀行員政策金利は、日銀が一般の銀行にお金を貸す際の金利です。景気が悪い時には金利を下げて消費を促し、景気を回復させ、景気が良い時には金利を上げて過度な景気上昇を抑えるために使われます。

つまり、固定金利と変動金利の住宅ローンは、異なる金利の影響を受けるため、金利の変動リスクや返済額の変動リスクが異なります。自分自身や家計の金利に対するリスクを考慮し、適切な金利タイプを選択することが重要です。

また、金利の動向を正確に予測することは難しいため、住宅ローンを組む際には、金利の特徴やリスクを十分に理解し、自分自身の経済状況に合った選択をすることが大切です。

1. 固定金利型ローン

固定金利型ローンは、借入金利が一定期間(通常5年~30年程度)固定されるタイプのローンです。

メリットとしては、金利が固定されているため、返済計画が立てやすく、将来の金利上昇に対するリスクを軽減できる点があります。

一方で、デメリットとしては、金利が固定されているため、金利が低下するとその恩恵を受けられないことや、金利の固定期間が終了すると変動金利になるため、金利の上昇リスクがあることがあります。

2. 変動金利型ローン

変動金利型ローンは、借入金利が金融市場の金利に応じて変動するタイプのローンです。

メリットとしては、金利の低い時期に借り入れると金利負担が軽減される点があります。

一方で、デメリットとしては、金利が変動するため、返済計画が立てにくく、将来の金利上昇に対するリスクがあることがあります。

3. 組み合わせ型ローン

組み合わせ型ローンは、固定金利型ローンと変動金利型ローンを組み合わせたタイプのローンです。

例えば、一部を固定金利型ローンで、一部を変動金利型ローンで組むことができます。

メリットとしては、金利のリスクを分散することができる点があります。

一方で、デメリットとしては、金利の計算や返済プランの立案が複雑になることがあります。

共働き夫婦の住宅ローンの種類

共働きの夫婦の場合、住宅ローンの組み方には、以下の3つの選択肢があります。

単独ローンとは、一人の借り手が自身の収入や信用情報をもとに住宅ローンを申請し、借りる形態です。

自身の収入や信用情報に基づいてローンの金利や返済条件が決まります。

自己責任で返済を行うため、個人の収入や信用情報によって審査が行われます。

夫婦それぞれが個別に住宅ローンを組む形態で、夫婦のそれぞれの収入や信用情報に基づいてローンの金利や返済条件が決まります。

夫婦それぞれが個別にローンを組むため、双方の収入や信用情報によって審査が行われます。

収入合算とは、夫婦の収入を合算して一つの借り手として住宅ローンを申請する形態です。

夫婦の合算された収入や信用情報に基づいてローンの金利や返済条件が決まります。

一方の配偶者の収入が少ない場合でも、もう一方の配偶者の収入を合算することで、より高額のローンを組むことができる場合があります。

連帯債務型は、夫婦が共に借金の返済をする形態であり、連帯保証型は、一方の配偶者が借金の返済を担保する形態です。

それぞれの組み方にはメリットやデメリットがありますので、自身や夫婦の状況に合った組み方を選択することが重要です。

金融機関の担当者に相談し、自分たちに最適な組み方を検討しましょう。

また、金利や返済条件などの詳細についてもよく確認し、納得した上で契約をするようにしましょう。

住宅ローン3種類のメリット・デメリット

単独ローン、ペアローン、収入合算型の連帯債務型・連帯保証型、それぞれのメリット・デメリットについてご紹介します。

単独ローンのメリット・デメリット

- 自己責任で返済を行うため、個人の収入や信用情報によって審査が行われます。

- 自分自身の収入や信用情報に応じた金利や返済条件が適用されます。

- ローンの返済に関する契約や手続きがシンプルであり、一人の借り手としての独立性があります。

- 自身の収入や信用情報によってローンの金利や返済条件が影響されるため、収入が低い場合や信用情報に問題がある場合には審査が厳しくなる可能性があります。

- パートナーの収入や信用情報が考慮されないため、夫婦での購入を検討している場合には、より限られた借入額に制限される可能性があります。

ペアローンのメリット・デメリット

- 夫婦それぞれが個別にローンを組むため、双方の収入や信用情報が考慮され、より高額の借入が可能な場合があります。

- 各自の収入や信用情報に応じた金利や返済条件が適用されます。

- 個別の契約や手続きができるため、自己独立性があります。

- それぞれの借り手が独立して契約をするため、それぞれの収入や信用情報によって審査が行われ、一方の収入が低い場合や信用情報に問題がある場合には、借入額が制限される可能性があります。

- パートナーの収入や信用情報によって自身のローンの金利や返済条件が影響されないため、金利や条件に差が出る場合があります。

収入合算(連帯債務型・連帯保証型)のメリット・デメリット

- 夫婦の収入を合算して借入が可能なため、より高額の借入が可能な場合があります。

- 双方の収入や信用情報が考慮され、借入額や金利などが適用されます。

- 連帯債務型の場合は、借り手の双方が共同で債務を負担し、返済を行います。連帯保証型の場合は、債務者が返済不能になった場合に、保証人が債務を負担する形となります。連帯債務型の場合、双方の収入や信用情報が考慮されるため、借入額が増える可能性があります。

- 収入合算型の場合、夫婦の収入を合算するため、一方の収入が低い場合には、借入額が制限される可能性があります。

- 連帯保証型の場合、保証人が債務を負担するリスクがあるため、保証人の信用情報にも影響を及ぼす可能性があります。

- 連帯債務型の場合、双方の収入や信用情報が影響し合うため、金利や返済条件に差が出る場合があります。

それぞれの組み方には、メリットやデメリットがありますので、自身やパートナーの収入や信用情報、購入する住宅の条件などを考慮し、最適な組み方を選択することが重要です。

また、金融機関の条件や規定にも注意し、事前に確認しておくことも大切です。

住宅ローンの組み方!固定金利と変動金利の違い:まとめ

この記事では、以下の4点について解説しました。

住宅ローンの組み方について、申込前の検討ポイントと注意点を解説しました。

- 住宅ローンの組み方

- 住宅ローンの手順

- 住宅ローン金利タイプ「固定金利」「変動金利」の決まり方

- 共働き夫婦の住宅ローンの種類

住宅ローンの組み方については、まず自分に合った住宅ローンを選ぶために比較検討を行い、慎重に検討しましょう。

銀行や金融機関で審査を受け、審査に合格した後に借り入れが可能となります。その際に、金利タイプの選択が重要なポイントとなります。

金利タイプには主に「固定金利」と「変動金利」の2つがあります。

固定金利は、借入金利が一定期間固定されるため、金利が上がっても下がっても変わらず、返済額が変わらない特徴があります。

これは将来の金利変動に影響を受けずに安定した返済を望む人に適しています。

一方で、変動金利は金利が市場の変動に合わせて変化するため、金利が下がれば返済額が軽減されますが、逆に金利が上がると返済額が増える可能性があります。

変動金利は金利の変動リスクを伴いますが、金利が低い時期に借り入れることができるメリットもあります。

どちらの金利タイプを選ぶかは個人の希望やライフスタイルによりますが、将来の金利変動リスクを考慮して慎重に選ぶ必要があります。

将来の金利動向を予測するのは難しいため、自分自身や家計の収支状況、ライフプランを考慮しながら金利タイプを選びましょう。

また、金利タイプの変更が可能な場合もあるので、将来の状況に合わせて見直しを行うことも大切です。

住宅ローンの組み方によくある質問

40年以上住宅ローンについて知りたい

自分の家を持つことは、多くの人にとって夢の一つです。しかし、住宅ローンを借りる場合、何十年もの返済期間が必要になるため、その負担は大きいものになります。そこで、最近話題になっている「40年以上の住宅ローン」について解説しましょう。初めて住宅ローンを考える方はもちろん、既に借りている方も、この記事でメリットとデメリットを把握して、より賢い選択をすることができます。